Кога е најдобро да започнам да штедам?

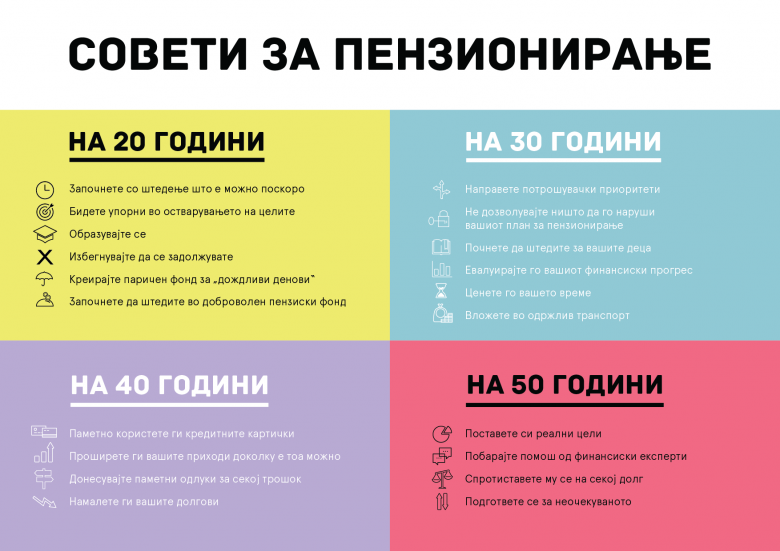

Одговорот е многу едноставен: што побрзо тоа подобро. Финансиските експерти велат дека идеалните години за да почнете да размислувате на вашата подалечна иднина се 20-ите. Да, токму така. Овој одговор во голема мера може да ја зачуди помладата популација, но навиките кои се втемелени кај нас не значат и дека се секогаш правилни. Искуствата од западните развиени земји говорат нешто сосема поинаку. Кај нив културата на штедење се развива во сосема поинаков правец, и веднаш со првата заработувачка сосема вообичаена пракса е да се става одредена сума на пари на страна. Кај нив важи правилото: „Колку порано започнете со штедење толку повеќе пари можете да имате во зрелото доба“.

Каде да ги инвестирам парите кои ги тргам на страна?

Постојат повеќе места и начини кои ќе ви овозможат да заштедите за пензиските денови. Еден од посигурните и исплатливи начини е да започнете да ги инвестирате во еден од двата доброволни пензиски фондови, НЛБ Пензија плус или КБ Прв отворен доброволен пензиски фонд.

Третиот или доброволен пензиски столб овозможува дополнително пензиско осигурување засновано на капитализација на уплатените средства. Неговата основна цел е независно од државното пензиско осигурување, да обезбеди повисок приход по пензионирањето на неговите членови.

Сите лица кои се на возраст од 15 до 70 години, и немаат остварено право на пензија ниту пак се корисници на истата, може да бидат членови во Доброволниот пензиски фонд. Работниот однос не е предуслов за членување, па затоа можете да бидете невработени, вработени на проекти или во странски мисии, со долгорочно невработен статус, може да немате приходи по ниеден основ, или пак за вас да биде уплатуван дополнителен пензиски придонес од страна на брачен другар, член на семејство и слично.

Одлуката за висината и редовноста на уплатата зависи од Вас самите. Вакиот тип на инвестирање и заштеда не ве обврзува да уплаќате однапред дефиниран износ секој месец, што значи можете да уплаќате кога сакате и колку сакате.

Во развиените земји преку 50% од вработените се осигурани во доброволни пензиски фондови, а кај нас тој процент е сè уште мал и изнесува околу 4% од вработеното население. Но, токму третиот столб, како и други форми на дополнително штедење за пензија имаат за цел да го направат животот по пензионирањето квалитетен и поспокоен.

Колку пари ќе ми бидат потребни кога ќе се пензионирам?

Ова е клучното прашање. Едно од правилата е дека ќе ви бидат потребни 70 проценти од вашата плата која сте ја имале пред да заминете во пензија за да живеете комфорно. Но, ова може да биде доволно само доколку сте ги подмириле задолжувањата кон банките и сте во одлично здравје во моментот кога сте се пензионирале. Но, доколку вашите соништа ги надминуваат вообичаените очекувања и сакате вашиот живот да продолжи во една поинаква насока тогаш време е да бидете реални кон себе и да направите една детална пресметка за тоа дали ќе се водите по стереотипите за тоа што значи да си пензионер или ќе ги искористите до максимум слободните денови за кои толку многу мечатаеме сите. Бидете спремни дека во тој случај дури и 100% од месечните редовни примања кои сте ги имале може да не ви бидат доволни за да живеете како што сакате и заслужувате. Направете реална естимација за трошоците која ќе биде од клучно значење за да одлучите колкава заштеда ви е потребна за да комфорно ја дочеката пензијата.

Еден од начините за да ги пресметате трошоците е одблизу да ги погледнете вашите моментални трошоци во различни категории и да предвидите како тие ќе се менуваат. На пример, вашиот долг кон банките до тогаш ќе го отплатите па во тој случај ќе го одбиете тој трошок. Додека лесно може да се претпостави дека трошоците за здравствено лекување ќе ви се зголемат.

И за крај, опуштете се

Не сакате да бидете едни од оние луѓе кои постојано ја проверуваат својата финансиска состојба и го ревидираат планот за заштеда. Иако е од големо значение да имате подготвен план и визија за тоа каде се гледате себе си во иднина сепак имајте доза на самодоверба и правете ги работите чекор по чекор. Доколку сте одвоиле време да размислите на оваа тема и веќе сте превзеле неколку клучни чекори опуштете се и следете го вашиот инстинкт и план.

Олеснителна околност е што денес лесно можете да бидете во тек со вашата индивидуална пензиска заштеда која може да ја проверите во секое време на веб-страницата на пензиското друштво каде сте член(www.kbprvo.com.mk или www.nlbnpf.mk) со внесување корисничко име и лозинка.

Доколку не го знаете корисничкото име, проверете го во годишниот извештај што го добивате во зелен плик или на вашата е-пошта или, пак, јавете се директно во вашето пензиско друштво.

(комерцијален текст)